住宅ローンシミュレーションの徹底ガイド。収入による借入可能額、注文・分譲住宅の平均価格を徹底解説。お借り換えのメリットやローンのQ&Aも。賢い資金計画のための情報を徹底解説。

つばめ

つばめおはようございます。こんにちは。こんばんは。つばめです。

このブログでは、私が工務店営業担当時代には立場上言えなかった情報や本音をお伝えしています。

一生に一度の買い物、あなたには後悔してほしくない!

読んで知って、賢くあなたの夢のマイホームを実現させましょう。

元工務店営業担当の私の主張はただひとつ!

つばめ

つばめ家を建てるときに大事なのは比較検討すること

そのために、複数の会社から見積もりをとりましょう。

住宅展示場にふらっと行くのはNGです。NGな理由はこちらで確認。

見積もりをとるメリットは3つ!

- 希望の家の相場がわかる

- 時短になる

- 比べることで、費用をおさえられる

住宅展示場にそのまま行ってしまった方や、比較ができてない方はこちらから、『比較検討をする』をチェック!

本題の『ローンシュミレーション』についてお伝えしていきます!

・ローンシュミレーションの重要性

・借り換えを検討しないのは損でしかない

・ローンシュミレーションはモゲチェック!

結論から言うと以下の点が重要になります。

メーカーや工務店の紹介の銀行でローンを組むのではなく、納得してローンシュミレーションをしてローンを選ぶべきです。

モゲチェックでは、ローンの金利ランキングが優秀!ある一定の銀行ではなく、全体を見比べられるのが大事!

借り換えを検討するのは良いことばかりでデメリットはありません。何せ金利が下がらない場合は、借り換えしなければ良いのです。

1. 住宅ローンシミュレーションの重要性と活用方法

1-1. シミュレーションの意味とその目的

住宅ローンシミュレーションとは、将来の返済額や計画を事前に予測するツールです。具体的な返済額や期間、利率などを入力することで、実際にローンを組んだ際の結果を見ることができます。

住宅購入は多くの人にとって人生で最も大きな買い物の一つです。『住宅金融普及協会』の調査によると、多くの住宅ローン利用者が事前のないローンを組むことで、後に後に苦しむケースが増えています。このような背景から、事前にシミュレーションを行うことの必要性があります。

田中さんは、年収500万円で新築一戸建てを購入を考えています。住宅ローンシミュレーションを活用し、2,000万円の借入で35年返済のプランを試算したところ、月々の返済額が約この情報を基に、他の生活費と合わせて毎月の出費を確認し、今後の計画を立てることができました。

住宅ローンシミュレーションは、住宅購入を検討する際の非常に重要なツールです。事前に返済計画をシミュレーションすることで、安心して住宅ローンを組むことができます。

1-2. シミュレーションで得られるものは

住宅ローンシミュレーションを利用することで、以下のような情報を得ることができます。

- 月々の返済額

- 返還期間

- 総還元額

- 利息総額

これらの情報を基に、自分の収入や生活費と照らし合わせることで、今後の計画の適切性を確認できます。

住宅ローンシミュレーションを利用することで、具体的な返済計画やそれに伴うコストを明確に理解することができます。これは、安心して住宅ローンを組むための覚悟なステップです。を行わずに契約を進めるのはリスクが伴うため、事前にしっかりと確認しておくことをおすすめします。

ローンの比較ならこちらから『モゲチェック』

2. 収入から見る借入可能額の調査方法

2-1. 収入と借入限度額の関連性

収入と借入可能額の関連性は、住宅ローンを考える上での基本中の基本です。 一般的に、収入が高いほど、借り入れ可能な額も増えます。どの程度になるのかは、金融機関やローンの種類によっても異なります。

金融機関は、対面が困難になるリスクを軽減するため、収入に対する一定の割合を上限として、借入を認めています。この割合を「借入倍率」といい、多くの金融機関で設定されています。

『日本住宅金融機構』のデータによれば、大手銀行の平均借入倍率は音声の5〜6倍とされています。この倍率は、固定的な数字ではありません。状態や他のスリープ、勤務年数、勤務先の安定性など、さまざまな条件によって変動します。

佐藤さんは年収400万円です。主要な大手銀行でのシミュレーションの結果、彼が最大で借り入れ可能な額は、平均で2,000万円〜2,400万円と修正されました。が多い、勤務年数が短いなどの理由で、実際にはこの額よりも低くなる可能性があります。

収入と借入限度額の関連性を理解することは、住宅ローン計画の基盤となる。具体的な金額を知りたい場合は、各金融機関でのシミュレーションや相談を活用していただければ幸いです。

2-2. シミュレーションツールの使い方と注意点

シミュレーションツールは、事前便利入力した条件に基づいて、想定される住宅ローンの返済金額や期間を算出してくれるなツールです。 大手銀行や住宅ローンの専門機関の公式サイトなどで、無料で利用できるものが多いです。

基本的には、給料、希望の融資額、返済期間、掛け金などの情報を入力することで、月々の返済額や相当額を即座に計算します。

『日本住宅金融機構』の調査によると、住宅ローンを組む際、8割以上の人がシミュレーションツールを使用して情報収集をしていると言われています。が、解決計画を立てた上で非常に有効なことからです。

田中さんは、給料500万円、希望融資額2,500万円、返済期間35年、貯蓄0.5%でシミュレーションを試みました。 結果、月々の返済額は約70,000円、最長額は約2,900万これにより、田中さんは自分の家計に合った適切な計画を考える参考としました。

シミュレーションツールは住宅ローン計画を立てる上で非常に有用ですが、とりあえず頼らず、実際の返済能力やライフプランなどもしっかりと確保して、安全な返済計画を立てることが大切です。

3. 住宅の平均取得価格:注文住宅と分譲住宅の違い

3-1. 注文住宅の平均取得価格

注文住宅の家を建てる全国平均費用は、3,935万円(土地なし)となっております。この価格は、【令和4年度住宅市場動向調査報告書より】の結果に基づいています。注文住宅の相場価格は、建物の規模、設備の種類、また地域性によっても異なるため、都市部ではより高価に、地方や田舎地域では比較的安い傾向になります

3-2. 分譲住宅の平均価格取得

分譲戸建住宅の購入資金は、平均で 4,214 万円(土地含む)。このうち自己資金は 1,160 万 円で、自己資金比率は 27.5%。

分譲集合住宅(マンション)の購入資金は、平均で 5,279 万円。このうち自己資金は 2,259 万 円、自己資金比率は 42.8%

この価格は、【令和4年度住宅市場動向調査報告書より】の結果に基づいています。土地の費用を考えても分譲住宅が安いことがわかります。また、現在高騰が続いている分譲マンションですが、平均価格が5000万円オーバーと個人的な意見としては少し過剰な気もします。

3-3. どちらの選択が自分にぴったり合うかの判断基準

注文住宅と分譲住宅、それぞれにはメリットと野球があります。 以下にそれぞれの特徴とメリット、野球を示します。 これを基本に、自分のニーズや、将来の予算の計画に応じて、どちらが最適か判断することができます。

注文住宅

メリット

- 自由度:自分の希望やライフスタイルに合わせて、間取りやデザインなどをカスタマイズすることが可能です。

- オリジナリティ: 他の家とは異なり、独自の住宅を持つことができる。

- 質の確保:使用する素材や設備を希望するため、品質を自分の通りにすることが可能です。

デメリット

- コスト:カスタマイズによっては、予算を超えるリスクがあります。

- 時間:設計から完了するまでに時間がかかることが多い。

- 手間:細かい部分まで自分で決める必要があり、それがストレスとなる場合がある。

分譲住宅

メリット

- スピーディ:建築されている場合や型にはぴったり設計であれば、早く入居が可能です。

- コスト: 注文住宅に比べて、初期の費用を抑えれる場合が多い。

- 確実性:完了している物件を見て購入するため、イメージとのギャップが少ない。

デメリット

- 自由度:みんなの設計や間取りに合わせる必要があるため、カスタマイズの幅が狭い。

- 一般性: 多くの人に合わせた設計のため、独自性やオリジナリティが少ない。

最終的な選択は、ご自身の優先順位や価値観に基づいて行うことが重要です。

4. お借入金額から計算する月々の返済額

4-1. 返済額の算出方法

毎月の返済額は、以下の計算式で求められる。

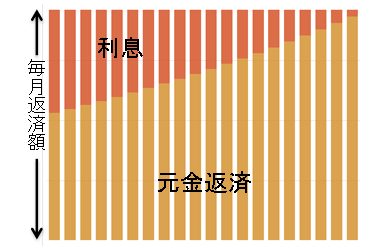

【元利均等返済】

毎月の返済額={借入額×月利×(1+月利)返済回数}÷{(1+月利)返済回数-1}

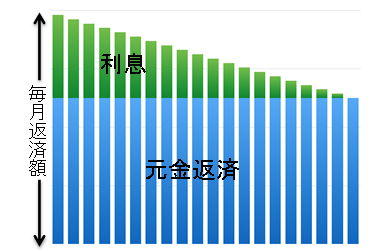

【元金均等返済】

毎月の返済額=借入額÷返済回数+直前のローン残高×月利

4-2. シミュレーション例

元利均等返済と元金均等返済の仕組み

元金均等返済

画像引用:フラット35

【元利均等返済】毎月返済額が一定になるように計算されたものです。返済額は一定ですが、その内訳は、返済が進むほど元金が減るので利息額は減っていき、その分元金の返済額が増えていきます。

【元金均等返済】は、元金の返済額はずっと一定というものです。返済が進むほど利息額が減っていくので、毎月返済額は毎回減っていきます。

つばめ

つばめ総返済額はどちらもほぼ変わりません。

最初のうちに金利分多く払うのが【元金均等返済】

ずっと変わらず一定の額を返済するのが【元利均等返済】

【条件】

- 借入額:3,000万円

- 金利:年1.2%と2.4%

- 借入年数: 20年と35年

【元利均等返済】

| 金利(月利) | 借入年数(返済回数) | 毎月の返済額 |

|---|---|---|

| 1.2%(0.1%) | 20年(240回) | (3,000万円×0.001×1.001240)÷(1.001240-1)=14万661円 |

| 1.2%(0.1%) | 35年(420回) | (3,000万円×0.001×1.001420)÷(1.001420-1)=8万7,510円 |

| 2.4%(0.2%) | 20年(240回) | (3,000万円×0.002×1.002240)÷(1.002240-1)=15万7,513円 |

| 2.4%(0.2%) | 35年(420回) | (3,000万円×0.002×1.002420)÷(1.002420-1)=10万5,647円 |

【元金均等返済】

| 金利(月利) | 借入年数(返済回数) | 毎月の返済額* |

|---|---|---|

| 1.2%(0.1%) | 20年(240回) | 3,000万円÷240+直前のローン残高×0.001=15万5,000円 |

| 1.2%(0.1%) | 35年(420回) | 3,000万円÷420+直前のローン残高×0.001=10万1,429円 |

| 2.4%(0.2%) | 20年(240回) | 3,000万円÷240+直前のローン残高×0.002=18万5,000円 |

| 2.4%(0.2%) | 35年(420回) | 3,000万円÷420+直前のローン残高×0.002=13万1,429円 |

5. お借り換えのメリットとその計算方法

5-1. お借り換えのメリット

借り換えを検討するのは良いことばかりでデメリットはありません。何せ金利が下がらない場合は、借り換えしなければ良いのです。

- 住宅ローンを組んで10年以上経っている方

- ローンの金利が1.5%を超えている

上記の方はぜひ一度住宅ローンの借り換えを検討すべき

100万円以上総支払額が減る可能性もあります!減らないならやめればいい!

検討しない理由が見当たりません!

借り換えのメリット

- 現在のローン条件の確認

- 現在の残高

- 現在の月々の返済額

- 現在の考え

- 残りの返答期間

- 新しいローンの条件の確認

- 新しい覚悟

- 新しい返答期間

- 月々の返済額の比較

- 現在の月々の返済額と新しいローンの月々の返済額を比較します。これにより、毎月のキャッシュフローの改善額を確認できます。

- 総返済額の比較

- 現在のローンの残りのローン総額と、新しいローンのローン総額を比較します。この差が節約できる金額となります。

- その他の費用の考慮

- お借り換えには、手数料や間違い金などの費用が発生する場合があります。これらの費用を考慮して、ネットでの節約額を算出します。

- その他の特典の軽減

- 金額だけでなく、返済期間の短縮サービスの向上、返済の柔軟性の向上など、数値以外のメリットも考慮すればよいでしょう。

6. 住宅ローンの金利ランキング

画像引用:モゲチェック

- 1位 SBI新生銀行 金利が驚愕の0.290%

- 2位 auじぶん銀行

- 3位 SBIマネープラザ

- 4位 住信SBIネット銀行

- 5位 MUFG 三菱UFJ銀行

- 6位 りそな銀行

モゲチェックでは

変動金利・10年固定金利・20年固定金利・35年固定金利別に金利ランキングを掲載!

工務店も一緒に探すべき

今この記事に辿り着いているあなたは、とても勉強熱心で高性能な家を適正価格で購入したいという熱意が強い人だと思います。

建売住宅を検討しているあなたが、工務店も一緒に探すべき理由は2つあります。

- 建売住宅と同じくらいに坪単価を抑えられる

- 性能は高いが名前は知られていない工務店はある

そんな工務店をぜひ見つけて下さい。

つばめ

つばめ個人的なオススメは自分に合う工務店を見つけること。

お手頃で、適正価格の工務店はあるのです。

契約する前に一旦自分の地域の工務店の資料を取りよせて

目を通しても良い点はあっても悪い点はありません。

そんな時に役に立つのが、一括請求サービスです。正直、どこでカタログを請求してもらっても構いませんが、私がオススメするのは『タウンライフ』や『LIFULL HOME’S 住まいの窓口』の2社です。提携企業数が多いのであなたの求める工務店やローコストメーカーもきっと見つかるはずです。

ここまでしっかりと調べているあなたなら、失敗することなくあなたの納得いくメーカー・工務店を見つけられると信じています。

自分の住みたい地域の工務店・メーカー探しはこちら!

『複数の見積もりが欲しい』方はこちらから!

住宅カタログ一括請求サイトも色々あるので見比べたい方はこちらから!

\無料 簡単3分 毎月5000人が利用するサービス/

複数の見積もりが絶対必要!

無料の一括カタログ請求サービス、例えば『タウンライフ』や『LIFULL HOME’S 住まいの窓口』のようなサービスを活用することで、メーカー選び、土地選びのプロセスが大幅に効率化されます。

また、時間と労力の節約、プロの助言の入手、コスト削減など、多くのメリットがあります。無料サービスは資金面の負担を抑えつつ、適切な土地選びやメーカー選びをサポートします。

一人で進めるよりも安心して土地選びも進めることができるでしょう。

比較することで値段を下げることにも成功できるはずです!

複数社の間取り・見積もりを一括ネットオーダーすると

- 安くて魅力的な住宅メーカーをいくつも見つけることができる!

- 他社の見積もりを使って大幅な値引きを引き出すことができる!

- 各社の間取りのいいとこどりをして住みやすい間取りができる!

自分の住みたい地域の工務店・メーカー探しはこちら!

『複数の見積もりが欲しい』方はこちらから!

住宅カタログ一括請求サイトも色々あるので見比べたい方はこちらから!

確実に値引きを引き出す方法は!

①複数の見積もりをとる。(タウンライフがおすすめですが、他のサービスでも良い)

相見積もりを取ることで、相場や価格帯がよくわかり、本命メーカーの値引きを引き出しやすくなる。

オススメの見積もり一括請求サイトはこちらの記事でご紹介!住宅を値引きする1番の方法はこれ!注文住宅一括カタログ請求サイトおすすめランキング!使いやすいNo.1は!?

②間取り・プランを検討して、契約直前まで打ち合わせを進める。

他社のプランが良かった際は、契約したいことを伝えつつ、他社プランで本命メーカーにも見積もりを出してもらう。

③契約前に一度だけ、値引き交渉を行う!

他社の見積もりを見せて他社の見積もりと競わせて値引きを引き出す。

本命が一番安い場合は厳しいかもしれません。

同価格帯、できれば100万ほど安い見積もりと競わせることが大事。

契約前に最後

すずめ

すずめできれば(本命メーカー)さんと契約したいのですが、

B社さんの方が安いので、値段をB社さんに合わせてくれれば

契約に踏み切れるのですが…

つばめ

つばめこのように交渉して下さい。

100万円満額値引きされることもあり得ます!